资产管理和公募基金

facai888

阅读:777

2024-05-08 05:26:28

评论:0

资产管理与私募基金

资产管理和私募基金是金融领域中重要的概念,它们在投资、财务规划和资本增值方面起着关键作用。下面将介绍这两个领域的基本概念、功能和发展趋势。

资产管理是指通过有效地管理资金、证券和其他资产,以实现投资目标的过程。资产管理公司通常为个人、家庭、企业、机构投资者等客户提供专业服务,帮助他们管理投资组合、进行财务规划,并最大程度地增加投资回报。

资产管理的主要功能包括:

- 资产配置:根据客户的风险偏好和投资目标,将资金分配到不同的资产类别,如股票、债券、房地产等。

- 投资组合管理:选择适当的投资品种,并进行定期的监督和调整,以最大程度地实现投资目标。

- 风险管理:通过多样化投资组合、使用金融衍生品等方式,降低投资组合的整体风险。

- 财务规划:根据客户的财务状况和目标,制定长期财务规划,并提供相应的建议和服务。

资产管理行业的发展趋势包括:

- 科技驱动:随着人工智能、大数据和区块链等技术的发展,资产管理公司将更加注重科技应用,提高投资效率和服务水平。

- 可持续投资:越来越多的资产管理公司将环境、社会和治理(ESG)因素纳入投资考量,推动可持续发展投资的发展。

- 定制化服务:资产管理公司将更加注重为客户提供个性化的投资组合和财务规划服务,满足不同客户的需求。

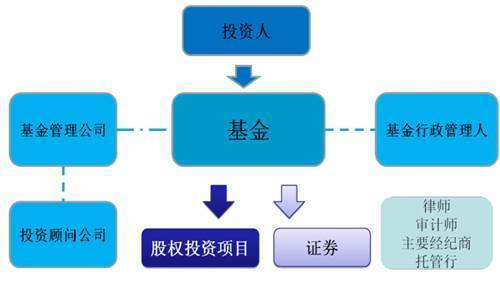

私募基金是一种由私人投资者组成的基金,通常只对少数投资者开放,不向公众募集资金。私募基金的管理公司利用投资者的资金进行投资,以获取更高的回报。

私募基金的特点包括:

- 限制投资人数:私募基金通常只对具有一定财富或专业知识的投资者开放,投资人数通常较少。

- 高风险高回报:由于私募基金的投资对象通常是高风险高收益的资产,因此可能带来更高的回报,但也伴随着更高的风险。

- 较少监管:相比于公募基金,私募基金的监管较少,投资者需对投资风险有较高的认识和承受能力。

私募基金的主要类型包括对冲基金、风险投资基金、私募股权基金等。

私募基金行业的发展趋势包括:

- 多样化投资策略:私募基金管理公司将采用更加多样化的投资策略,包括量化投资、事件驱动等,以获取更好的投资回报。

- 全球化布局:私募基金将更加注重跨境投资和全球资产配置,寻求更广阔的投资机会。

- ESG投资:私募基金将越来越关注环境、社会和治理等可持续发展因素,积极开展ESG投资。

资产管理和私募基金在金融领域中发挥着重要作用,它们为投资者提供了多样化的投资选择和专业化的服务,同时也带来了更高的投资回报和风险。投资者在选择资产管理公司或私募基金时,应根据自身的投资目标、风险承受能力和财务状况,谨慎选择,并充分了解相关的投资风险和收益特点。

声明

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052