向绿而行,银行深耕绿色金融背后的逻辑与底气是什么?

【超新星财经/原创】

在大自然间,绿色乃生命之本色,蕴含着成长、繁荣与安宁。

于经济发展中,绿色为转型之亮色,彰显了创新、优化和平衡。

在银行领域里,绿色是发展之基色,代表了专注、引领与支持。

如今,绿色发展理念早已深入人心,每个人都成为美丽中国的建设者和行动者。

发展绿色金融,向绿而行,银行深耕绿色金融背后的逻辑与底气是什么?不仅是服务美丽中国建设的必然要求,更是支持实体经济绿色转型、实现高质量发展的关键内容。

而作为金融领域的先行者,银行深耕绿色金融背后的逻辑与底气是什么?

01“全面绿色转型”里,藏着什么新机遇?近日,《关于加快经济社会发展全面绿色转型的意见》发布,《意见》提出两个阶段目标:

到2030年,重点领域绿色转型有积极进展,绿色生产生活方式基本形成,减污降碳协同能力增强,资源利用效率提升,政策标准体系更完善,绿色转型成效显著。届时,节能环保产业规模约15万亿元,非化石能源消费比重达25%左右,营运交通工具碳排放强度下降9.5%左右,大宗固体废弃物年利用量达45亿吨左右。

到2035年,绿色低碳循环经济体系基本建立,绿色生产生活方式广泛形成,减污降碳协同增效显著,资源利用效率达国际先进水平,经济社会全面进入绿色低碳轨道,碳排放达峰后稳中有降,美丽中国目标基本实现。

这是最高层面首次对经济社会全面绿色转型进行系统部署,为未来发展提供清晰路线图与施工图。

《意见》也意味着我国在经济社会发展的战略层面上,坚定地选择了绿色低碳的可持续发展道路。对于产业而言,传统产业将面临深度的绿色化改造和转型升级的压力,同时也为节能环保等新兴绿色产业带来巨大的发展机遇,有望催生更多创新的商业模式和就业机会。这一系列举措标志着我国全面开启绿色发展的新篇章,对经济、社会、环境等各个方面都将产生深远而积极的影响。

02绿色金融蓄势待发,规模持续扩大今年2月,中国人民银行等7部委联合发布了《关于进一步强化金融支持绿色低碳发展的指导意见》,明确了我国金融支持绿色低碳发展的中长期路线图,同时针对优化绿色金融标准体系、促进绿色金融产品和市场发展等提出了具体要求。

绿色金融标准体系是规范绿色金融业务的关键保障,而可持续信息披露则是绿色金融体系的重要基础性制度。《指导意见》指出,要优化绿色金融标准体系并强化信息披露,包括促使金融系统逐步开展碳核算工作,制定并出台统一的金融机构和金融业务碳核算标准。

实际上,我国长期以来都是全球应对气候变化行动的积极倡导者和重要参与者。早在1995年,中国人民银行就发布了《关于贯彻信贷政策与加强环境保护工作有关问题的通知》,这标志着绿色金融在我国开始萌芽。

到了2016年8月,中国人民银行等七部委联合发布的《关于构建绿色金融体系的指导意见》,明确界定了绿色金融的概念,即绿色金融是指为支持环境改善、应对气候变化和资源节约高效利用的经济活动,针对环保、节能、清洁能源、绿色交通、绿色建筑等领域的项目投融资、项目运营、风险管理等所提供的金融服务。由此,我国成为世界上首个构建绿色金融政策框架体系的经济体。

近年来,我国成功构建了以绿色贷款、绿色债券为主的多层次、多元化绿色金融市场,为实体经济的绿色低碳发展持续注入强劲动力。

根据央行数据,截至2023年末,我国本外币绿色贷款余额达到30.08万亿元,位居全球之首,自2016年以来年均增速一直保持在20%以上;境内贴标绿色债券累计发行规模超过3.4万亿元,过去7年新发行绿色债券的年增长率平均维持在20%左右。

而根据央行最新发布的金融机构贷款投向统计报告,截至2024年一季度末,本外币绿色贷款余额33.77万亿元,同比增长35.1%,高于各项贷款增速25.9个百分点,一季度增加3.7万亿元,季度增量创历史新高。其中,投向具有直接和间接碳减排效益项目的贷款分别为11.21万亿元和11.34万亿元,合计占绿色贷款的66.5%。

此外根据万得数据统计,截至2024年6月底,中国境内市场贴标绿色债券累计发行3.74万亿元,存量规模2.04万亿元。仅6月,中国境内一级市场发行规模就达515.03亿元,二级市场交易规模达1342.44亿元。

绿色金融的蓬勃发展,离不开银行在其中发挥的重要作用。

03绿色信贷成“爆款”,兴业独占鳌头,北京银行渐成黑马随着信贷资金逐渐从传统产业转向绿色领域,绿色信贷已成为银行绿色金融业务的核心。近年来,各类银行纷纷加大绿色信贷投放力度,推动绿色金融的快速发展。

根据42家已公开披露绿色信贷数据的上市银行信息显示:

就绿色信贷的规模而言,至2023年底,6家国有大型银行的绿色信贷余额累计高达17.90万亿元。其中,工商银行表现最为突出,其绿色信贷余额已冲破5万亿元大关,而农业银行、建设银行和中国银行的绿色信贷余额也均超过了3万亿,显示出国有银行在绿色贷款方面的强劲投放能力。

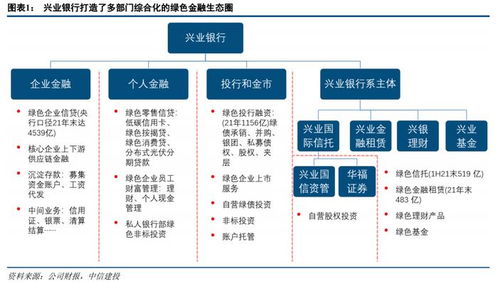

对于9家股份制银行而言,他们的绿色信贷合计达到了3.43万亿元,大部分银行的绿色信贷余额集中在1300亿元至5300亿元之间。值得一提的是,兴业银行在这一群体中独占鳌头,其绿色信贷余额高达8220.42亿元。

在17家城市商业银行中,绿色信贷总计为1.09万亿元。其中,江苏银行、南京银行、北京银行和上海银行的绿色信贷余额表现尤为出色,均突破了1000亿元,而江苏银行更是以2870亿元的绿色信贷余额领跑这一群体。

至于10家农村商业银行,他们的绿色信贷总计为1690.62亿元。其中,渝农商行和沪农商行在绿色信贷方面的投放较为积极,余额均超过了600亿元,而渝农商行更是以619.82亿元的绿色信贷余额位居榜首。

从绿色信贷增速来看,6家国有大型银行的增速均超25%,而绝大部分的股份制银行增速超20%,其中光大银行最高达57.44%,华夏银行最低,仅有9%;

值得注意的是,城商行投放力度普遍增长迅速,或许与基数相对较低有关,例如厦门银行的增速达到72%,但其2023年绿色信贷余额规模却仅为71.11亿元,而绿色信贷余额规模超千亿的上海银行、江苏银行、北京银行增速分别为58.12%、42.5%和41.47%;农商行增速差异相对较大。

而随着我国绿色金融市场需求的增加,绿色债券已成为绿色金融体系的第二大载体。

据中诚信绿金《2023年国内绿色债券市场运行年报》显示,截至2023年末,国内市场累计发行绿色债券2192只,发行规模共计3.46万亿元。据Wind数据显示,2023年我国共发行绿色债券802只,发行金额达11180.5亿元,已连续两年发行规模超万亿元。

尽管2023年我国发行的绿色债券在数量和金额上都呈现出同比减少的趋势,但有越来越多的银行都加入了绿色金融债的行列。此外值得注意的是,主体位于北京的绿债规模占比近四成,其中北京银行成功发行2023年度第一期绿色金融债券100亿元,所募资金全部用于规定的绿色项目,涵盖节能环保产业、清洁生产产业、清洁能源产业和基础设施绿色升级四大产业领域。

各商业银行的绿色金融产品体系的丰富程度也在逐步提升。例如北京银行正积极打造“绿融 ”绿色金融服务品牌,围绕“绿融贷”“绿融债”“绿融链”“绿融家”四大系列产品与服务,不断丰富绿色金融业务内涵,打造涵盖绿色贷款、绿色债券、绿色供应链、绿色金融生态圈在内的点、线、面相结合的立体化服务体系。

近年来,北京银行加大碳减排重点领域支持力度,推动碳减排支持工具业务持续落地,累计投放碳减排贷款8.8亿元,支持项目22个,带动年度碳减排量15.5万吨二氧化碳当量;截至2024年一季度末,北京银行绿色贷款余额1,799亿元,较年初增长15.4%。

在绿色金融的广阔天地中,银行正凭借其不断提升的绿色金融服务能力和创新举措,为经济社会的可持续发展注入源源不断的动力。随着绿色金融市场的不断扩大和深化,银行将继续发挥其先行者的角色,通过创新和优化绿色金融产品与服务,为经济社会的全面绿色转型注入更强大的动力。

我们期待,在银行的引领下,绿色金融将成为推动可持续发展的重要引擎,共同助力美丽中国建设,实现人与自然的和谐共生,描绘出一幅更加美丽、繁荣、可持续的发展画卷。

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052